Rund 45 % an Marktkapitalisierung hat die Aktie des japanischen Elektronikriesen Panasonic seit September 2023 abgegeben, in Folge der weltweit schwierigen makroökonomischen Rahmenbedingungen. Zwar waren nach schwachem Umsatzwachstum im abgelaufenen Geschäftsjahr die Zahlen für das erste Quartal des laufenden Geschäftsjahres erneut durchwachsen, die Erwartungen der Analysten wurden jedoch übertroffen. Letztere sehen nach wie vor Wachstumspotenzial. Am 31. Oktober meldet das Unternehmen die Zahlen für das zweite Quartal.

Rund 45 % an Marktkapitalisierung hat die Aktie des japanischen Elektronikriesen Panasonic seit September 2023 abgegeben, in Folge der weltweit schwierigen makroökonomischen Rahmenbedingungen. Zwar waren nach schwachem Umsatzwachstum im abgelaufenen Geschäftsjahr die Zahlen für das erste Quartal des laufenden Geschäftsjahres erneut durchwachsen, die Erwartungen der Analysten wurden jedoch übertroffen. Letztere sehen nach wie vor Wachstumspotenzial. Am 31. Oktober meldet das Unternehmen die Zahlen für das zweite Quartal.

Frankfurt/Main, den 19.10.2024: Trotz des breit diversifizierten Produktportfolios von Panasonic (ISIN: JP3866800000) machten die wirtschaftlichen Rahmenbedingungen dem Elektronikkonzern im Geschäftsjahr 2023/2024 zu schaffen. Nachdem der Konzern in den beiden Vorjahren ein durchschnittliches Umsatzwachstum von 12 % pro Jahr vorweisen konnte, lag dieses im Geschäftsjahr 2023/2024 gerade noch bei 1,4 %. Die Aktie ging bereits Mitte 2023 in eine ausgeprägte Konsolidierungsphase über, in deren Verlauf die Aktie nahezu die Hälfte ihres ursprünglichen Wertes einbüßte.

Auch das erste Quartal des Geschäftsjahres 2024/2025 – das am 1. April begann – war nach wie vor von negativen Einflussfaktoren geprägt. Schwaches Momentum in der globalen Weltwirtschaft und eine sukzessive Abschwächung, bedingt durch Maßnahmen der US-Notenbank zur Inflationsbekämpfung, wurden von Panasonic als wesentliche Ursachen angeführt, die trotz einer wirtschaftlichen Erholung in Europa und Rückgang der dortigen Inflation, den Umsatz belasteten. Als weitere Ursachen wurden die Immobilienkrise in China und eine relativ schwache japanische Wirtschaft angeführt, die insbesondere durch steigende Konsumentenpreise und die damit einhergehende Kaufzurückhaltung der Verbraucher belastet wurde.

Während Panasonic Ende Juli für die japanische Wirtschaft – Umsatzanteil 40 % – eine allmähliche Erholung prognostizierte, erwartete der Konzern für die USA und China eine Fortsetzung der ökonomischen Schwäche. Die USA haben einen Umsatzanteil von 25 % am Gesamtumsatz von Panasonic, der asiatische Markt (ohne Japan) trägt etwa 15 % zum Gesamtumsatz von Panasonic bei und Europa kommt auf 40 %.

Erste Zeichen der Erholung und solide Wachstumsprognosen

Entgegen der düsteren Prognose des Managements scheint sich zumindest in den USA die ökonomische Lage zwischenzeitlich etwas aufgehellt zu haben. So fiel die Inflation zuletzt moderater aus und auch die monatlich veröffentlichten Arbeitsmarktdaten lassen den Schluss zu, dass sich die US-Wirtschaft auf Erholungskurs befindet. Auch China hatte sich zuletzt bemüht, die Auswirkungen der Immobilienkrise durch geldpolitische Maßnahmen in den Griff zu bekommen, wobei der Erfolg noch nicht abzusehen ist. In beiden Fällen dürfte eine Erholung der Volkswirtschaften auch Panasonic zugute kommen.

Ein stabilisierender Faktor für die Umsätze von Panasonic war im ersten Quartal der schwache Yen. Dieser Einfluss könnte sich jedoch verringern oder sogar ins Gegenteil umkehren, da Notenbanken weltweit momentan den Zinssenkungskurs eingeschlagen haben, während Japans Notenbank – als einzige weltweit – moderate Zinserhöhungen angekündigt hat, um die Inflation weiterhin im Zaum zu halten. Dies könnte zu einem Erstarken des japanischen Yen gegenüber anderen Währungen führen.

Die Wachstumsprognosen für die Absatzmärkte von Panasonic sind aber nach wie vor positiv und trotz der Unwägbarkeiten, die in Q1/25 zum Teil die Margen einzelner Segmente deutlich belasteten, wurden die Erwartungen der Analysten übertroffen. Führende Marktforschungsinstitute sehen für die kleineren Geschäftssegmente Automotive, Connect, Industry, Energy und Other, die bei Umsatzanteilen zwischen 10 und 15 % liegen, erhebliche Wachstumsaussichten. Für das Geschäftssegment Lifystyle, das ca. 37 % der Umsätze ausmacht, werden immerhin moderate Wachstumsaussichten angegeben.

Mit dem Zahlenwerk für Q1/25 hatte Panasonic die Ergebnisprognose für das Geschäftsjahr 2024/2025 von 132,80 JPY je Aktie bestätigt. Analysten sind mehrheitlich positiv für die Aktie gestimmt. Von 16 Analysten, die von S&P Global befragt wurden, raten momentan 8 zum Kauf und 8 zum Halten der Aktie. Zum Verkauf rät kein Analyst. Die Kursziele liegen zwischen 1.340 und 2.200 JPY.

Bewertung auf Basis der Dividende |

|

| Dividende je Aktie (Est.2024/2025) | 35,00 JPY |

| Kalkulierte Dividendenrenditen (Max/Min) | 2,96% / 2,05% |

| Einstiegskurs | 1.184,00 JPY |

| Kursziel | 1.708,00 JPY |

| Aktueller Preis (19.10.2024) | 1.270,00 JPY |

| Bewertung | Stark unterbewertet |

| Status | Beobachten |

Für unsere Bewertung gehen wir davon aus, dass mindestens eine Ausschüttung in Höhe des Vorjahres (35 JPY) stattfinden wird, nachdem diese im Geschäftsjahr 2023/2024 zuletzt von 30 auf 35 JPY je Aktie erhöht wurde. Der Konzern strebt eine regelmäßige Ausschüttung von ca. 30 % des Nettoergebnisses nach Anteilen von Minderheiten an, was bei einem erwarteten Nettoergebnis von 132,80 JPY je Aktie (Konzernschätzung) einer Dividende von 39,84 JPY je Aktie entsprechen würde. Die durchschnittliche Ausschüttung der letzten 6 Jahre lag jedoch nur bei 26 %, woraus sich eine Dividende von 34,53 JPY je Aktie ergäbe. Die Dividende wird halbjährlich ausgeschüttet und mit dem Zahlenwerk für Q2 bekannt gegeben.

Die Relation zwischen jährlichem Tiefstkurs und Dividende je Aktie lag in den letzten 3 Geschäftsjahren sehr konstant bei Dividendenrenditen zwischen 2,94 und 2,98 %, was einem Durchschnitt von 2,96 % entspricht. Den bisherigen Tiefstkurs des aktuellen Geschäftsjahres und die damit einhergehende deutlich erhöhte Dividendenrendite – beides Resultat des Aktiencrashs vom 5. August – betrachten wir als Ausreißer. Der jährliche Höchstkurs notierte über die letzten 3 Jahre – ebenfalls relativ konstant – bei einer durchschnittlichen Dividendenrendite von 2,05 %. Auf Basis einer erwarteten Dividende für 2024/2025 von mindestens 35 JPY je Aktie und Dividendenrenditen von 2,96 und 2,05 % berechnen wir eine Handelsspanne mit einem Einstiegskurs von 1.184 JPY und einem Kursziel von 1.708 JPY.

Charttechnik

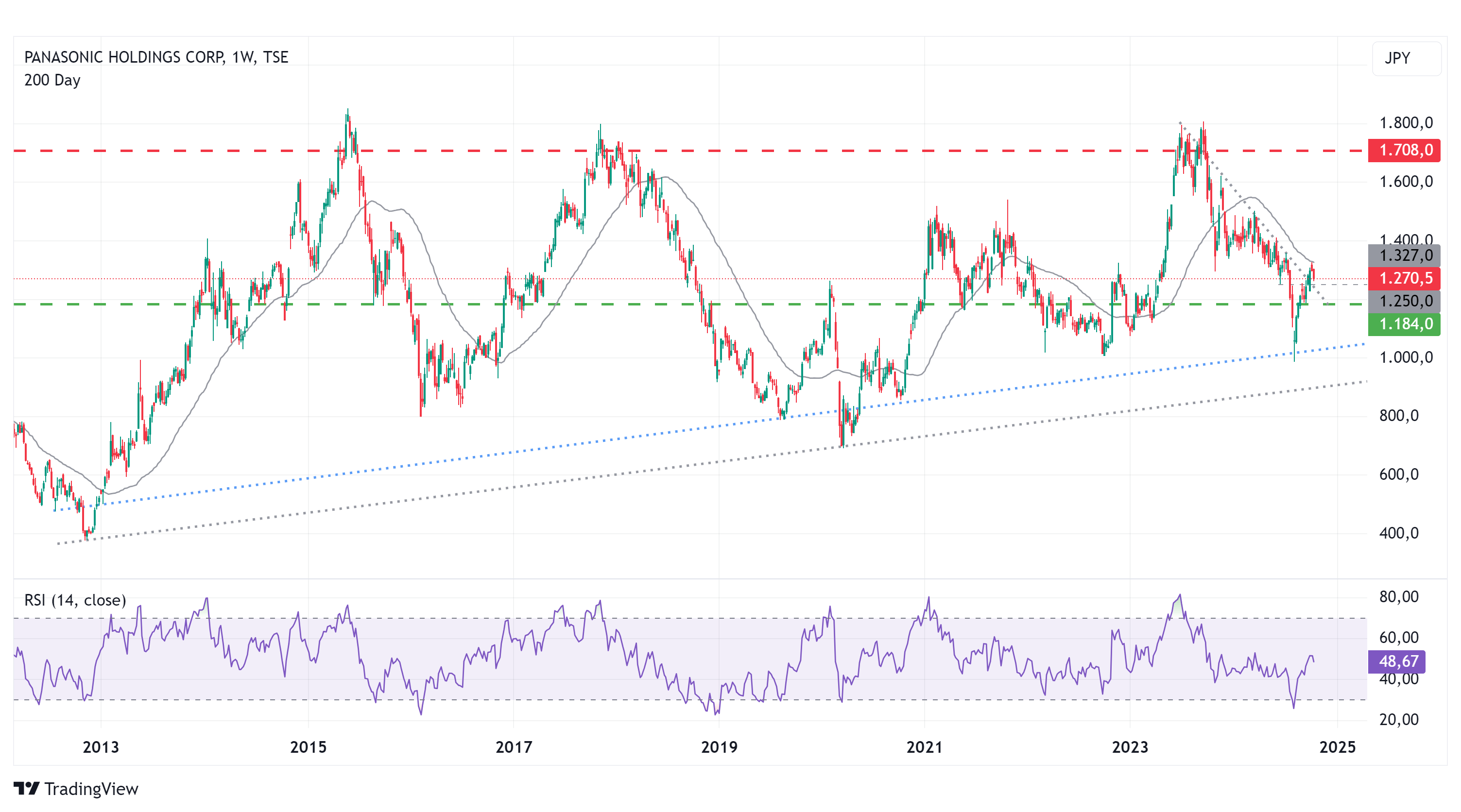

Ausgehend vom Jahrestief November 2012 bei 379 JPY befindet sich die Notierung von Panasonic langfristig betrachtet in einer rechtwinkligen Dreiecksformation, die gekennzeichnet ist durch aufsteigende Tiefpunkte und einer markanten Widerstandszone bei ca. 1.800 JPY, die zuletzt im September 2023 getestet wurde. Daraufhin setzte eine ausgeprägte Korrektur ein, in deren Verlauf der etwas unscharf begrenzte Aufwärtstrend (blaue Linie) bei ca. 1.000 JPY erfolgreich getestet wurde. Mit dem darauffolgenden Kursanstieg konnte der mittelfristige Abwärtstrend zügig überwunden werden, worauf der Kurs zunächst an der 200-Tage-Linie (1.327 JPY) nach unten abprallte.

Mit dem Überwinden des letzten Zwischenhochs bei ca. 1.330 JPY würde sich ein Kaufsignal ergeben und es wäre damit auch die Nackenlinie einer ausgebildeten SKS-Formation (Schulter-Kopf-Schulter) durchbrochen. Das Kursziel, bei regelkonformer Auflösung dieser Formation, läge bei 1.670 JPY und ergibt sich aus der Differenz zwischen dem Tiefpunkt der Formation bei 990 JPY und der Nackenlinie bei 1.330 JPY. Ein Rückfall in den mittelfristigen Abwärtstrend, mit Unterschreiten der Unterstützungszone bei ca. 1.200 JPY, würde einen erneuten Test der langfristigen Trendunterkante der rechtwinkligen Dreiecksformation bei aktuell ca. 1.035 JPY wahrscheinlich machen.

Die relative Stärke auf Basis von 14 Wochen lag mit dem Jahrestief am 5. August bereits deutlich im überverkauften Bereich. Aktuell notiert diese knapp unterhalb ihres Mittelwerts bei einem Wert von knapp 49 und tendiert aufwärts.

Fazit

Wir sehen für die Aktie von Panasonic eine eindeutig positive Stimmung. Die Aktie hat nach Bekanntgabe der Zahlen für Q1/25 und dem Marktcrash vom 5. August erhebliche Stärke gezeigt. Die übertroffenen Erwartungen der Analysten mit den Q1-Zahlen werten wir daher als positiven Katalysator. Allerdings liegen momentan noch immer zahlreiche Risikofaktoren vor und damit besteht erhebliches Enttäuschungspotenzial. Sollten die Zahlen für das zweite Quartal schlechter als erwartet ausfallen, könnte die gute Stimmung schnell kippen und erneute Abgaben könnten die Folge sein. Auf Basis unserer konservativen Dividendenschätzung von 35 JPY je Aktie erachten wir die Aktie zum jetzigen Zeitpunkt als stark unterbewertet. Bis zu unserem Kursziel bei 1.708 JPY besteht eine Gewinnchance von 34 %. Wir beobachten die Aktie und bleiben bis zur Bekanntgabe der Q2-Zahlen am 31. Oktober an der Seitenlinie.

Investmentidee(n) auf Panasonic

Auf Panasonic werden aktuell keine Seitwärtspapiere angeboten, so dass für mutige Anleger, die sich vor den Quartalszahlen positionieren wollen, nur Turbos oder Faktor-Optionsscheine zur Verfügung stehen. Gut bewertet ist der Turbo auf Panasonic mit der ISIN DE000MG8VX70, mit einem moderaten Hebel von 2,1. Das ausgewählte Papier vollzieht die Kursbewegungen um diesen Faktor in der Panasonic-Aktie sowohl nach oben als auch nach unten nach.