Nachdem die Bundesaufsicht für Finanzdienstleistungen (BaFin) Grenke kürzlich wegen Nachlässigkeiten im Umgang mit Geldwäscheprävention erneut aufs Korn genommen hat, war der Aktienkurs um knapp 16 % eingebrochen. Zu präsent war bei Anlegern noch die Erinnerung an die Shortseller-Attacke im Jahr 2020. Analysten gehen jedoch davon aus, dass die neuen Vorwürfe kaum Auswirkungen auf den Gewinn des aktuellen Geschäftsjahres haben dürften. Der Konzern selbst sieht aktuell – trotz aller Widrigkeiten – gute Chancen für neues Wachstum.

Nachdem die Bundesaufsicht für Finanzdienstleistungen (BaFin) Grenke kürzlich wegen Nachlässigkeiten im Umgang mit Geldwäscheprävention erneut aufs Korn genommen hat, war der Aktienkurs um knapp 16 % eingebrochen. Zu präsent war bei Anlegern noch die Erinnerung an die Shortseller-Attacke im Jahr 2020. Analysten gehen jedoch davon aus, dass die neuen Vorwürfe kaum Auswirkungen auf den Gewinn des aktuellen Geschäftsjahres haben dürften. Der Konzern selbst sieht aktuell – trotz aller Widrigkeiten – gute Chancen für neues Wachstum.

Frankfurt/Main, den 16.09.2024: Die Leasing-Spezialisten aus Baden-Baden hatte es im Februar 2020 gleich doppelt hart gebeutelt, als mitten in der Covid19-Krise der Shortseller Viceroy schwere Vorwürfe gegen den Konzern erhob, in denen von Bilanzmanipulation und unlauteren Geschäftspraktiken die Rede war. Innerhalb weniger Wochen gab die Aktie daraufhin rund 60 % ab, womit sich ca. 1 Mrd. EUR Börsenwert in Luft auflösten. Nach einer kurzen Erholung taten die Lockdown-Maßnahmen ihr übriges und bescherten den Aktionären weitere Kursverluste. Rund 80 % ihres ursprünglichen Börsenwertes hatte die Aktie von Grenke (ISIN: DE000A161N30) damit bis September 2020 eingebüßt.

Grenke konnte die Anschuldigungen des Shortsellers letztlich widerlegen und auch das Geschäftsmodell konnte seine Standhaftigkeit in der schwierigen Corona-Zeit unter Beweis stellen. Trotzdem weist die Ertragsentwicklung seit 2020 eine deutliche Delle auf, nachdem 2018 und 2019 noch Rekordgewinne erzielt wurden. Grenke hat sich als Leasinggeber stark auf mittelständische und kleine Unternehmen fokussiert und gerade die hatten ihre Investitionsaktivitäten im Rahmen der Pandemie stark runtergefahren.

Zu den Leistungen von Grenke gehören neben Leasing die Bankdienstleistungen der Grenke Bank und das Factoring-Geschäft. Letztere Sparte wurden jedoch nie profitabel. Die letzten bekannt gegeben Zahlen für die Sparte sind aus 2022 und belaufen sich auf ein negativen Ergebnisbeitrag von 2,2 Mio. EUR. Anfang des Jahres gab Grenke nun die Absicht bekannt, die Sparte vollständig zu veräußern, um sich künftig voll auf das Leasinggeschäft zu fokussieren.

Leasing-Neugeschäft 2023 wieder über vor-Corona-Niveau

Das Leasing-Geschäft macht ca. 70 % der Umsätze von Grenke aus und entsprechend schwer wog die Zurückhaltung der Kunden, als das Leasing-Neugeschäft gegenüber 2,4 Mrd. EUR 2019 in den beiden Jahren 2020 und 2021 gerade noch rund 1,7 Mrd. EUR pro Jahr betrug. 2022 konnte der Wert dann wieder auf 2,3 Mrd. zulegen und 2023 lag der Wert mit 2,6 Mrd. EUR bereits wieder über dem Niveau vor Corona. Die Kennzahl gilt als wichtiger Indikator für die Nachfrage nach Leasing-Dienstleistungen und die wirtschaftliche Entwicklung des Segments. Für 2024 rechnet Grenke mit einem starken Leasing-Neugeschäft von 3 bis 3,2 Mrd. EUR, so der Halbjahresbericht. Für die kommenden Jahre wird mit ca. 12 % Wachstum pro Jahr beim Leasing-Neugeschäft gerechnet.

Auch bei der Prognose für das Konzernergebnis für das laufende Geschäftsjahr gibt Grenke sich zuversichtlich. Für den unbereinigten Gewinn vor Steuern, Minderheitenbeteiligungen und Zinsen auf Hybridkapital werden 95 bis 115 Mio. EUR erwartet, gegenüber 86,7 Mio. EUR im Vorjahr, was einem Ergebniszuwachs zwischen 10 und 32 % entspräche.

Neue Wachstumschancen im US-Markt

Das Gros seiner Umsätze verdient Grenke aktuell noch im europäischen Markt, mit einem Umsatzanteil von zuletzt ca. 78 %. Der Anteil des deutschen Marktes am Gesamtumsatz betrug zuletzt ca. 38 %. Für Europa und insbesondere die Kernmärkte Frankreich, Italien und Spanien rechnet Grenke weiterhin mit einer stabilen Nachfrage nach Leasing-Dienstleistungen.

Bereits während der Pandemie hat Grenke jedoch auch den Grundstein gelegt für die Expansion in die USA, wo 2020 in Phoenix eine erste Zweigstelle eröffnet wurde und 2024 eine weitere in Chicago. Grenke sieht die USA, Kanada und Australien als künftige Kernmärkte mit langfristig überdurchschnittlichem Wachstumspotenzial. Der Umsatzanteil des US-Geschäfts an den Leasing-Umsätzen in Q2/24 betrug bereits 8,9 %, Tendenz steigend.

Von 6 Analysten, die Ihre Einschätzungen auf dem Webportal von Grenke regelmäßig offenlegen, empfehlen aktuell 5 die Aktie zum Kauf und ein Analyst rät zum Reduzieren bestehender Positionen. Die Kursziele liegen zwischen 18 und 45 EUR. Den jüngsten Anschuldigungen der BaFin – im Wesentlichen geht es um Mängel bei der Geldwäscheprävention – messen die Analysten von Warburg Research laut Medienberichten keinen nennenswerten Einfluss auf das Konzernergebnis bei, da diese eine ganze Reihe von Banken betrafen und nicht schwerwiegend seien.

Bewertung auf Basis der Dividende |

|

| Dividende je Aktie (Est.2024) | 0,52 EUR |

| Kalkulierte Dividendenrenditen (Max/Min) | 2,5% / 1,4% |

| Einstiegskurs | 21,00 EUR |

| Kursziel | 37,40 EUR |

| Aktueller Preis (16.09.2024) | 22,25 EUR |

| Bewertung | Stark unterbewertet |

| Status | Kaufen |

Grenke verfolgt seit Jahren eine konsequente Dividendenpolitik, die eine Ausschüttung von 25 % des Gewinns nach Steuern vorsieht. Bereits im Geschäftsbericht 2023 wurde explizit betont, dass auch bei der Dividende für 2024 – Ausschüttung 2025 – daran festgehalten wird. Ausgehend von der Konzerneigenen Gewinnerwartung von mindestens 95 Mio. EUR, ergäbe sich daraus eine Ausschüttung von mindestens 23,75 Mio. EUR. Unter Berücksichtigung des aktuell laufenden Aktienrückkaufprogramms gehen wir für das Gesamtjahr von einer durchschnittlichen Aktienzahl von 45,5 Mio. Aktien aus, woraus sich eine zu erwartende Dividende je Aktie von 0,52 EUR je Aktie ergäbe, die wir für unsere Bewertung zu Grunde legen.

Die Relation zwischen Tiefstkurs des Jahres und Dividende je Aktie lag in den letzten beiden Jahren sehr konstant bei ziemlich genau 2,5 %. Am Jahreshoch war der Wert ebenfalls sehr konstant und lag im Durchschnitt bei 1,4 %. Das Niveau der Dividendenrenditen lag damit deutlich über dem Niveau der Vorjahre und spiegelt die erhöhten Risiken wider. Davon ausgehend, dass die Dividendenrenditen sich nicht weiter erhöhen, berechnen wir auf Basis der genannten Schätzung von 0,52 EUR je Aktie und den Dividendenrenditen von 2,5 % und 1,4 % eine Handelsspanne mit einem Einstiegskurs von 21 EUR und einem Kursziel von 37,40 EUR.

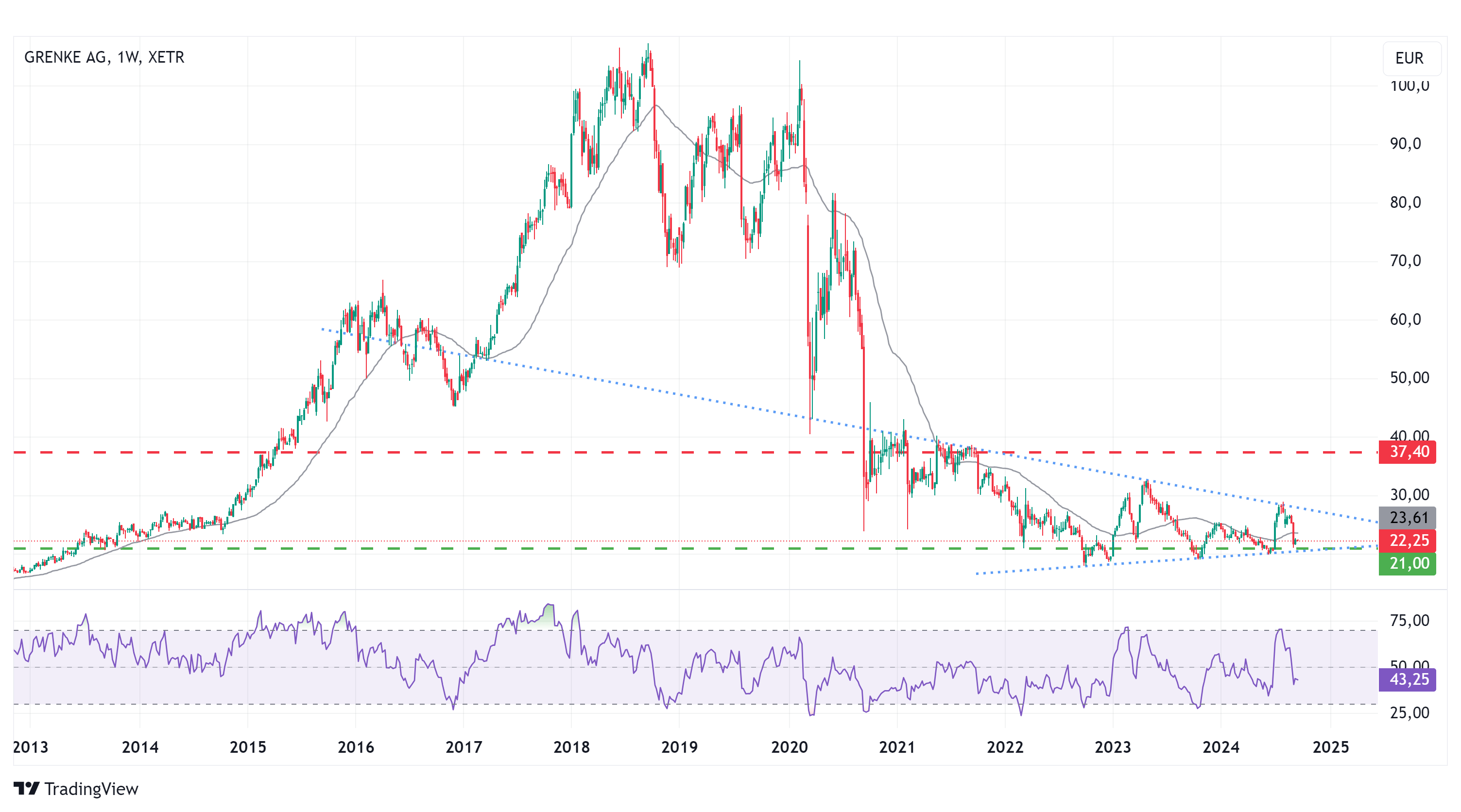

Charttechnik

Nach dem steilen Kursrutsch zwischen Februar und September 2020 ging die Notierung der Aktie in eine Seitwärtsbewegung über und bildete im Unterstützungsbereich zwischen 17,50 und 21 EUR einen Boden aus. Im Verlauf dieser Seitwärtsbewegung hat sich eine Dreiecksformation herauskristallisiert. Innerhalb dieser Formation wurde im Juli die obere Trendkanalkante der Formation getestet, worauf anschließend jedoch ein erneuter Rückfall in die Formation folgte, einhergehend mit einem erneuten Rückfall unter die 200-Tage-Linie (23,61 EUR).

Aktuell notiert der Kurs knapp oberhalb der unteren Begrenzung der Formation. Mit einem Ausbruch aus der Formation nach oben oder unten, würde sich weiteres Kurspotential in die jeweilige Richtung auftun. Mit Unterschreiten des letzten Tiefs bei 19,80 EUR würde sich aus technischer Sicht ein Verkaufssignal ergeben. Die nächste markante Unterstützung auf der Unterseite läge in diesem Fall im Bereich von 18 EUR.

Auf der Oberseite würde mit Überwinden des letzten Hochs bei 28,90 EUR ein Kaufsignal entstehen, das zunächst Kurspotenzial eröffnen würde bis zur nächsten Widerstandszone bei 33 EUR. Die relative Stärke (RSI) auf Basis von 14 Wochen notiert aktuell bei einem Wert von 43 und hatte mit dem letzten Hoch bei 28,90 EUR bereits im überkauften Bereich notiert. Die kurzfristige Tendenz ist eher abwärts gerichtet und es muss daher mit einem Rückfall in den überverkauften Bereich sowie leichten Abgaben gerechnet werden.

Fazit

Die Geschäftsaussichten von Grenke – gemessen an den Gewinnerwartungen und der Entwicklung des Leasing-Neugeschäfts – erscheinen insgesamt positiv und stellen einen positiven Katalysator für die weitere Kursentwicklung dar. Der jüngste Rücksetzer durch die erneuten Anschuldigungen der BaFin dürfte zahlreiche Anleger jedoch verunsichert haben und es ist nicht auszuschließen, dass kurzfristig weitere Abgaben entstehen könnten. Auf Basis der von uns erwarteten Dividende von mindestens 0,52 EUR je Aktie für 2024 erachten wir die Aktie als stark unterbewertet und stufen diese als Kauf ein. Aufgrund der technischen Gegebenheiten und der sichtbaren Verunsicherung der Anleger bauen wir zunächst aber nur eine Teilposition auf. Vorsichtige Anleger warten, bis sich aus technischer Sicht ein klares Kaufsignal ergibt. Bis zu unserem Kursziel bei 37,40 EUR besteht aktuell eine Gewinnchance von 68 %.

Investmentidee(n) auf Grenke

Für risikofreudige Anleger können Hebelpapiere eine Alternative zur Aktie sein. So partizipiert der Turbo mit der ISIN DE000HG5URF4 mit einem moderaten Hebel von 3 an Kursbewegungen in der Grenke-Aktie bei steigenden sowie fallenden Kursen. Das Papier hat eine unbegrenzte Laufzeit, kann aber bei Erreichen der Knock-out-Schwelle vorzeitig verfallen. Sie liegt aktuell rund 31 Prozent unter dem aktuellen Aktienkurs.