Die Aktie des im Umbau befindlichen französischen Molkereikonzerns hat sich seit unserer letzten Bewertung im August 2023 unseren Erwartungen entsprechend entwickelt. Nachdem unser Kursziel im Februar erreicht wurde, geben die Notierungen aktuell wieder etwas nach. Allerdings hat der Konzern für Q1/24 erneut gute Umsatzergebnisse vorgelegt und weiteres Wachstum angekündigt. Der aktuelle Rücksetzer könnte daher eine interessante Einstiegsgelegenheit darstellen, zuvor wollen wir Danone aber nochmal genau unter die Lupe nehmen.

Die Aktie des im Umbau befindlichen französischen Molkereikonzerns hat sich seit unserer letzten Bewertung im August 2023 unseren Erwartungen entsprechend entwickelt. Nachdem unser Kursziel im Februar erreicht wurde, geben die Notierungen aktuell wieder etwas nach. Allerdings hat der Konzern für Q1/24 erneut gute Umsatzergebnisse vorgelegt und weiteres Wachstum angekündigt. Der aktuelle Rücksetzer könnte daher eine interessante Einstiegsgelegenheit darstellen, zuvor wollen wir Danone aber nochmal genau unter die Lupe nehmen.

Frankfurt/Main, den 5.7.2024: Mit dem 2022 ins Leben gerufenen Zweistufenplan für mehr Wachstum befindet sich Danone (ISIN: FR0000120644) aktuell in der Endphase von Stufe 1, die 2024 abgeschlossen werden soll. Diese beinhaltet im Wesentlichen die Restrukturierung des Produktsortiments. Gesundheitsbewusste Ernährung soll dabei im Vordergrund stehen, um dem vorherrschenden Trend gerecht zu werden. In der zweiten Stufe soll dann gezielt neues Wachstum geschaffen werden. Die jüngsten Zahlen sind bereits vielversprechend.

Nachdem der Konzern den Gesamtumsatz 2023 auf vergleichbarer Basis um 7 % steigern konnte, einhergehend mit einer leicht gestiegenen bereinigten EBIT-Marge (+0,4 %), konnte Danone laut Umsatzbericht auch in Q1/24 auf vergleichbarer Basis erneut in allen geographischen Regionen und allen Produktkategorien im einstelligen Bereich zulegen. Das Gesamtwachstum auf vergleichbarer Basis lag im ersten Quartal abermals 4,1 % über dem gleichen Quartal des Vorjahres. Damit hat der Konzern gezeigt, dass er das seit 2022 deutlich erhöhte Umsatzniveau halten kann. Die bereinigte operative Marge hingegen lag 2023 mit 12,6 % (2022: 12,2 %) nach wie vor deutlich unter dem Durchschnitt der Jahre 2018 bis 2021 von 14,4 %.

Chancen und Risiken im Blick

In unserem vorherigen Beitrag hatten wir auf die Klagen mehrerer Umweltverbände hingewiesen, die Danone erhebliche Versäumnisse im Umgang mit Plastikmüll vorwerfen. Danone will seine Produktion bis 2030 vollständig auf wiederverwertbare Kunststoffe umstellen, was die Gegenseite jedoch stark kritisiert. Die Kläger fordern ein konsequentes Deplastifizierungskonzept von Danone. Zuletzt wurde das Gerichtsverfahren im September 2023 ausgesetzt, unter der Auflage, dass die Kläger und Danone eine Mediation einleiten, in der gemeinsam versucht werden soll eine Lösung zu finden. Scheitert die, dann soll das Gerichtsverfahren wieder aufgenommen werden. Anleger ließen sich bisher durch die Klagen nicht beirren bei ihren Kaufentscheidungen. Die rechtlichen Risiken stehen jedoch weiterhin im Raum.

Danone selbst sieht sich weiterhin auf Wachstumskurs und erwartet für das Gesamtjahr 2024 auf vergleichbarer Basis erneut 3 bis 5 % Umsatzwachstum, bei einem weiteren moderaten Anstieg der bereinigten EBIT-Marge. Der Median der Analystenschätzungen für die bereinigte EBIT-Marge für 2024 liegt bei 12,9 % und einem bereinigten EBIT von 3,55 Mrd. EUR (2023: 3,49 Mrd.).

Die Dividende wurde von Danone zuletzt um 5 % erhöht auf 2,10 EUR je Aktie für das Geschäftsjahr 2023. Seit 2018 wurden konstante jährliche freie Cashflows zwischen 2,1 und zuletzt 2,6 Mrd. EUR erwirtschaftet. Die Ausschüttung im Verhältnis zum freien Cashflow lag dabei zwischen mindestens 51 und höchstens 63 %. Die durchschnittliche Analystenschätzung zum freien Cashflow für 2024 liegt bei 2,4 Mrd. EUR, eine erneute Anhebung der Dividende in 2025 (Ausschüttung für 2024) um 5 % (2,20 EUR je Aktie) würde einer Ausschüttungsquote von 59 % des geschätzten freien Cashflows entsprechen und erscheint uns realistisch.

Die Marktstimmung für Danone erscheint insgesamt positiv. 15 der 25 von Refinitiv befragten Analysten empfehlen die Aktie zum Kauf, 8 raten zum Halten der Aktie und 2 Analysten würden die Aktie abstoßen. Die Kursziele liegen zwischen 53 und 73 EUR.

Bewertung auf Basis der Dividende |

|

| Dividende je Aktie (Est.2024) | 2,20 EUR |

| Kalkulierte Dividendenrenditen (Max/Min) | 4,3% / 3,4% |

| Einstiegskurs | 51,00 EUR |

| Kursziel | 64,50 EUR |

| Aktueller Preis (05.07.2024) | 59,08 EUR |

| Bewertung | Fair bewertet |

| Status | Halten |

Zwischen 2018 und 2022 notierte der jährliche Tiefstkurs im Durchschnitt bei einer Dividendenrendite von 3,7 %, und der jährliche Höchstkurs bei einer Dividendenrendite von 2,7 %. Seit 2022 hat sich das Niveau der Dividendenrenditen gegenüber den Vorjahren dann deutlich erhöht. 2022 und 2023 lag die Bandbreite in beiden Jahren sehr konstant bei Dividendenrenditen zwischen 3,4 und 4,3 %. Die höheren Dividendenrenditen sind Ausdruck gestiegener Risiken.

Auf Basis der Dividendenrenditen von 4,3 und 3,4 % berechnen wir durch Abzinsung der geschätzten Dividende von 2,20 EUR je Aktie für 2024 (Ausschüttung in 2025) eine Handelsspanne mit einem Einstiegskurs von 51 EUR und einem Kursziel von 64,50 EUR.

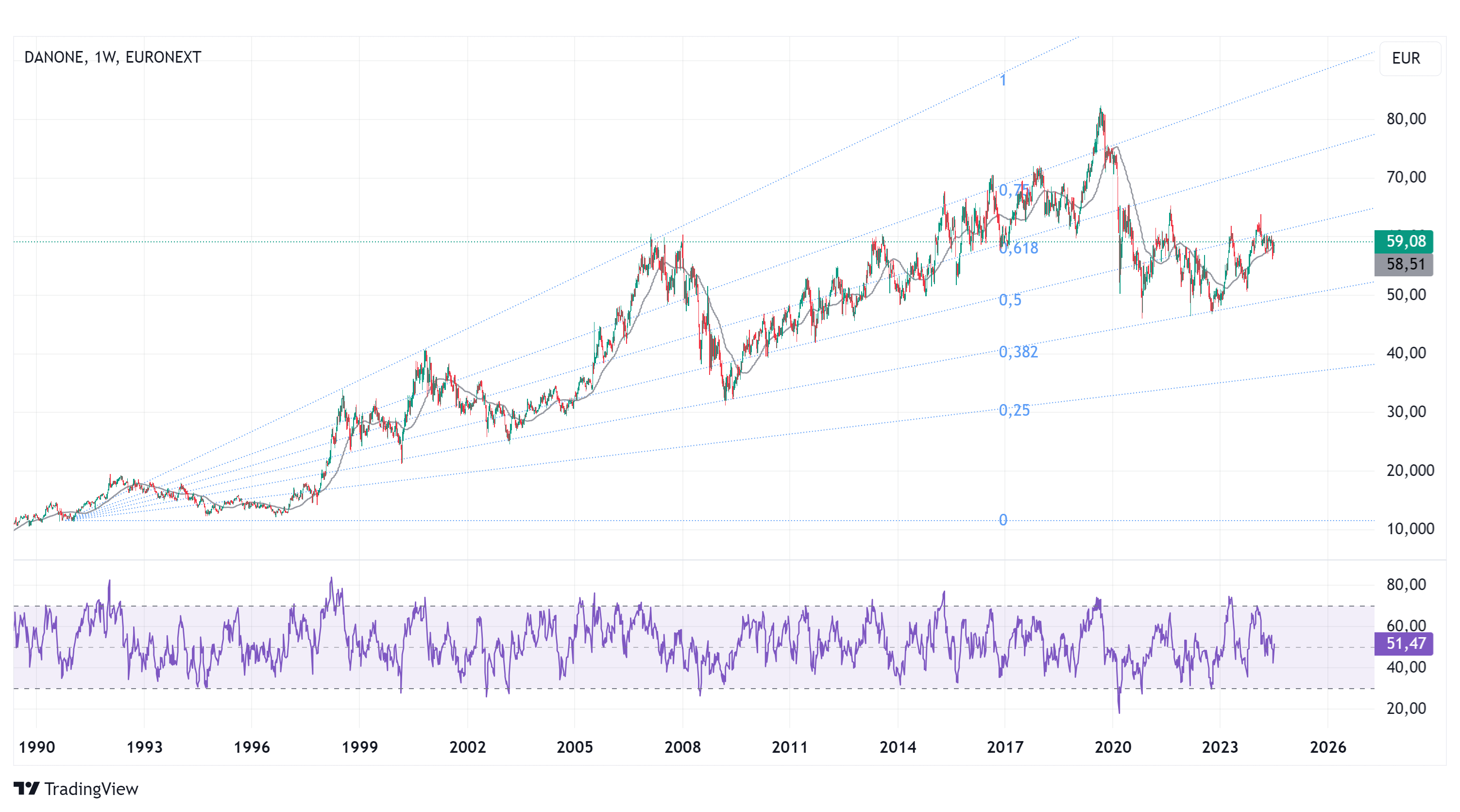

Charttechnik

Ausgehend von einem markanten Unterstützungsniveau bei 12,15 EUR im Oktober 1990 legen wir einen Fibonacci-Fächer an am Jahreshoch im März 2007 und erhalten damit die signifikanten langfristigen Trendlinien in dem seit 1983 andauernden Aufwärtstrend von Danone, der nach wie vor intakt ist. Innerhalb dieses langfristigen Trends hatte die Notierung zwischen November 2020 und Oktober 2022 im Bereich von 46 bis 47 EUR einen Boden ausgebildet, von dem aus eine volatile Aufwärtsbewegung gestartet wurde, die zwei Mal knapp oberhalb des 50er-Fibonacci-Retracements zum Stoppen kam, zuletzt im Februar 2024. Seitdem befindet sich die Notierung in einer kurzfristigen Konsolidierung, in deren Verlauf die Kurse aktuell seit mehreren Wochen in einer engen Spanne um die 200-Tage-Linie (58,51 EUR) schwanken.

Sollte das letzte markante Zwischentief aus Juni unterschritten werden, wäre der Weg zunächst frei bis zur nächsten Unterstützungszone im Bereich von 54 EUR und darunter bis 50 EUR, wo auch das 38er-Fibonacci-Retracement aktuell liegt. Würde auch dieses unterschritten, dann sollte der Bereich von 46 bis 47 EUR Halt bieten. Auf der Oberseite ist die Notierung seit Mitte Februar immer wieder an der Marke von 60 EUR gescheitert (50er-Retracement). Ein technisches Kaufsignal würde frühestens mit dem Überwinden dieser Marke entstehen und würde zunächst Kurspotential bis zur nächsten Widerstandszone bei 65 EUR und darüber bis 70 EUR eröffnen. Die relative Stärke auf Basis von 14 Wochen notiert mit rund 51,5 aktuell im neutralen Bereich und weist eine Abwärtstendenz auf, da sie innerhalb des bestehenden mittelfristigen Aufwärtstrends seit Oktober 2022 mit Erreichen des letzten Zwischenhochs im Februar 2024 bereits deutlich zum Kursverlauf divergiert hatte.

Fazit

Die Geschäftsentwicklung von Danone und die Stimmung der Marktteilnehmer sind grundsätzlich positiv. Die moderaten Wachstumserwartungen für das laufende Jahr rechtfertigen aus unserer Sicht zur Zeit jedoch nicht die Erwartung an große Kurssprünge. In Anbetracht der gestiegenen Dividendenrenditen, in denen sich aktuell die erhöhten gesamtwirtschaftlichen Risiken widerspiegeln, erscheint uns das Aufwärtspotenzial momentan begrenzt zu sein. Wir gehen davon aus, dass sich die Aktie im weiteren Jahresverlauf eher seitwärts bewegen wird. Auf Basis der von uns für 2024 geschätzten Dividende von 2,20 EUR je Aktie halten wir die Aktie für fair bewertet und stufen diese ein mit Halten, da wir kurzfristig das Risiko eines Kursrückgangs auf unser berechnetes Einstiegsniveau von 51 EUR (-13 %) sehen. Als langfristiges Investment erscheint die Aktie grundsätzlich attraktiv, bei einem Einstieg zum jetzigen Zeitpunkt sollten Anleger jedoch maximal Teilpositionen aufbauen.

Investmentidee(n) auf Danone

Aufgrund der aktuellen Einschätzung bieten sich bei Danone Seitwärtspapiere wie Discount-Zertifikate an. Das Papier mit der ISIN DE000HD1NQ99 ist attraktiv bewertet und besitzt einen Cap (Höchstauszahlungsbetrag) bei 60 Euro. Damit ist das Produkt neutral ausgestattet und bietet bis zum Laufzeitende im Dezember 2024 eine Maximalrendite von 5,9 % (12,6 % p.a.). Voraussetzung hierfür ist ein Aktienkurs bei Fälligkeit von mindestens 60 Euro. Liegt der Danone-Kurs zu diesem Zeitpunkt unterhalb des Caps von 60 Euro, verringert sich die Rendite. Der Break-Even liegt bei 56,70 Euro. Da Rückschlagpotential in der Aktie besteht, sollten auch beim – im Vergleich zur Aktie defensiveren – Discount-Zertifikat nur Teilpositionen aufgebaut werden.