Die Entwickler von Softwarelösungen für den medizinischen Bereich haben ein erfolgreiches Jahr hinter sich und blicken optimistisch in die Zukunft. Der Aktienkurs hingegen bewegt sich seit 2 Jahren Richtung Süden. Neben der Tatsache, dass Anleger nach wie vor einen großen Bogen um deutsche Nebenwerte machen, haben insbesondere rückläufige Margen den Aktienkurs belastet. Diese haben mittlerweile aber ihren Boden gefunden, was auch eine Stabilisierung des Aktienkurses zur Folge haben könnte.

Die Entwickler von Softwarelösungen für den medizinischen Bereich haben ein erfolgreiches Jahr hinter sich und blicken optimistisch in die Zukunft. Der Aktienkurs hingegen bewegt sich seit 2 Jahren Richtung Süden. Neben der Tatsache, dass Anleger nach wie vor einen großen Bogen um deutsche Nebenwerte machen, haben insbesondere rückläufige Margen den Aktienkurs belastet. Diese haben mittlerweile aber ihren Boden gefunden, was auch eine Stabilisierung des Aktienkurses zur Folge haben könnte.

Frankfurt/Main den 5.4.2024: Mit ihren Softwarelösungen für Einrichtungen des Gesundheitswesens rangiert die Compugroup (ISIN: DE000A288904) europaweit auf den vorderen Plätzen. Einrichtungen wie Arztpraxen, Kliniken, Labore oder Apotheken vertrauen auf die Softwareprodukte der Koblenzer Softwareschmiede. Einer der Vorteile von Compugroup besteht in dem hohen Anteil wiederkehrender Einnahmen – Stichwort „Software as a Service“ – der 2023 bei 69 % der Gesamtumsätze lag. Diese betrugen in 2023 rund 1,19 Mrd. EUR (Vj: 1,13 Mrd.) und haben sich damit seit 2013 immerhin mehr als verdoppelt.

Trotz der hervorragenden Stellung am Markt und stetigem Umsatzwachstum ging es mit dem Aktienkurs seit 2021 stetig bergab. Ein Blick auf das Zahlenwerk offenbart, die Margen sind seit 2021 rückläufig. So wurde in 2018 auf bereinigter Basis noch eine EBIT-Marge von satten 21 % erwirtschaftet, die bis Ende 2022 auf 13,2 % zusammen schrumpfte. Gestiegene Umsatzkosten und hohe Abschreibungen hatten dazu beigetragen. 2023 hat sich die bereinigte EBIT-Marge wieder bei 15,6 % stabilisiert. Massive Restrukturierungskosten und Zinsaufwendungen in Rekordhöhe hatten das Nettoergebnis 2023 allerdings stark belastet.

Dennoch sieht Compugroup sich mit seinen Restrukturierungen im Soll und will von KI-basierten Entwicklungen kräftig profitieren. Das Unternehmen geht von weiterem Wachstum aus. Um 4 bis 6 % soll der Umsatz in 2024 wachsen bei einem angepeilten EBITDA von 270 bis 310 Mio. EUR (Vj: 265 Mio.) und einem bereinigten Nettoergebnis je Aktie von 2,06 EUR (Vj: 1,80). Die Mehrzahl der Analysten ist ebenfalls optimistisch gestimmt, demnach empfehlen aktuell 9 von 12 Analysten die Aktie zum Kauf, 3 raten zum Halten. Das durchschnittliche Kursziel liegt bei 46 EUR.

Bewertung auf Basis des EBIT |

|

| EBIT je Aktie (Est.2024) | 3,36 EUR |

| Kalkulierte EBIT-Multiples (Min/Max) | 7,9 / 17,3 |

| Einstiegskurs | 26,50 EUR |

| Kursziel | 58,00 EUR |

| Aktueller Preis (05.04.2024) | 30,00 EUR |

| Bewertung | Stark unterbewertet |

| Status | Beobachten |

Für die Ermittlung des geschätzten bereinigten EBIT als Basis für unsere Bewertung legen wir die durchschnittliche EBIT-Marge der letzten 3 Jahre zu Grunde, die 14,2 % beträgt. Davon ausgehend, dass der Umsatz mindestens um die vom Konzern prognostizierten 4 % wächst – entspricht 1,24 Mrd. EUR – ergibt sich damit ein bereinigtes EBIT von 175,5 Mio. EUR, oder 3,36 EUR je Aktie.

Von dieser Ertragsprognose ausgehend hat das bereinigte EBIT-Multiple auf Basis des bisherigen Tiefstkurses des Jahres 2024 auf Sicht von 10 Jahren ein Rekordtief erreicht mit einem Wert von 7,9. Über die letzten beiden Jahre lag der Wert im Durchschnitt immerhin noch beim 10-Fachen. Betrachtet man die Relation zwischen bereinigtem EBIT und jährlichem Höchstkurs lagen die niedrigsten Werte der letzten 6 Jahre im Durchschnitt bei 17,3 Zählern. Auf Basis eines bereinigten EBIT je Aktie von 3,36 EUR je Aktie und einem Multiple von 17,3 ergibt sich ein Kursziel von 58 EUR. Der gewählte Einstiegskurs ergibt sich aus dem bisherigen Jahrestief bei 26,50 EUR.

Die daraus resultierende Handelsspanne entspricht ziemlich genau der durchschnittlichen jährlichen Schwankungsbreite der letzten 6 Jahre, wobei wir 2023 eine Kursbewegung von gerade mal 5,4 EBIT-Zählern hatten. Auf Jahre mit sehr geringer Volatilität folgen regelmäßig Jahre mit deutlich höherer Volatilität, wie die Kurshistorie von Compugroup zeigt. Daher ist das Kursziel durchaus realistisch, insbesondere wenn man davon ausgeht, dass Compugroup auch künftig wächst.

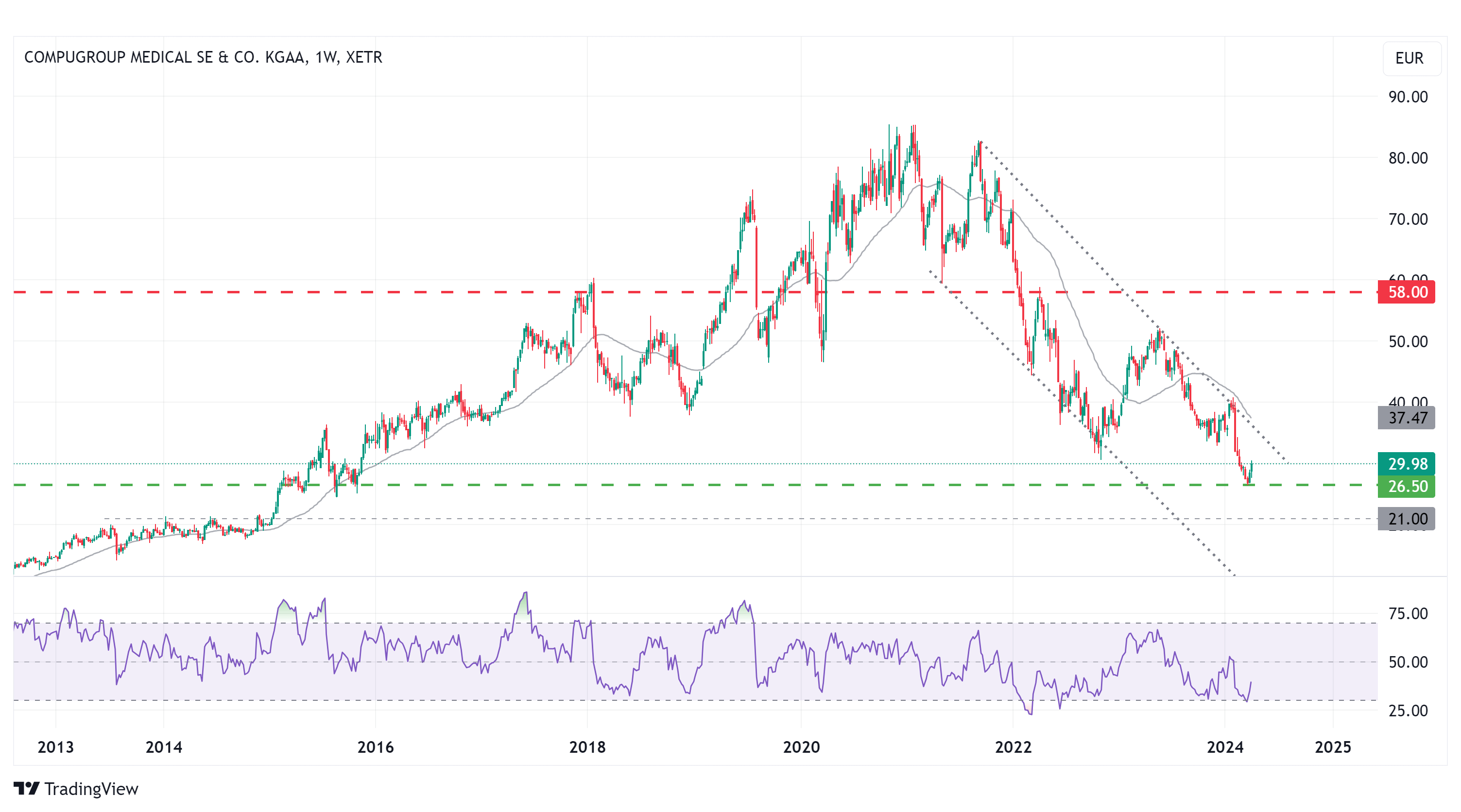

Charttechnik

Die Notierung befindet sich seit September 2021 in einem intakten Abwärtstrend. Im Kursverlauf wurde nach dem jüngsten Test der 200-Tage-Linie im Januar bei knapp 41 EUR in den darauf folgenden Wochen die Unterstützungszone bei 30 EUR unterschritten und ein 9-Jahres-Tief bei 26,50 EUR markiert. Dort liegt eine markante Unterstützung aus 2015, von der aus der Kurs aktuell einen Rebound gestartet hat und versucht, die Marke von 30 EUR erneut zu überwinden. Ein technisches Kaufsignal würde erst mit dem Überwinden der oberen Trendbegrenzung bei 37,50 EUR generiert, wo aktuell auch die 200-Tage-Linie notiert. Unterhalb von 26 EUR würde sich weiteres Abwärtspotential bis in den Bereich von 21 EUR eröffnen. Nach oben lägen die nächsten Widerstände bei 46,50 und 59 EUR. Die relative Stärke auf Basis von 14 Wochen hat zuletzt bereits im überverkauften Bereich notiert und tendiert nach oben, ohne aktuell jedoch schon Divergenzen zum Kursverlauf aufzuweisen.

Fazit

Gemessen an dem von uns erwarteten bereinigten operativen Ergebnis für 2024 erachten wir die Aktie von Compugroup als stark unterbewertet. Für die Aktie spricht anhaltendes Wachstum, ein positives Sentiment und die Stabilisierung der bereinigten EBIT-Marge. Weniger überzeugend ist die rückläufige Entwicklung der Multiples und die Belastung des Nettoergebnisses durch hohe Zinsen und gestiegene Umsatzkosten. Die charttechnische Lage ist als unsicher zu betrachten, so lange der bestehende Abwärtstrends und die 200-Tage-Linie nicht klar überwunden wurden. Wir beobachten Compugroup bis die technischen Voraussetzungen für den Einstieg vorliegen. Bis zu unserem Kursziel besteht aktuell eine Gewinnchance von 93 %.

Zum Aktienprofil von Compugroup

Investmentidee(n) auf Compugroup

Anleger, die defensiver bei Compugroup auf dem aktuellen Kursniveau einsteigen wollen, finden in Seitwärtspapieren wie Discountzertifikaten eine gute Alternative. Das Discountzertifikat mit der ISIN DE000SW23AA3 hat einen Cap (Höchstsauszahlungsbetrag) von 28 Euro und läuft bis zum September 2024. Das Papier bietet eine Maximalrendite von 15,8 Prozent per anno, wenn zur Fälligkeit der Cap nicht unterschritten wird. Aktuell ist das ein Puffer von knapp 7 Prozent. Fällt der Kurs darunter, verringert sich der Gewinn. Der Break-Even zur Fälligkeit beträgt 26,10 Euro.