Die Schweiz verfügt über eine exzellente Infrastruktur, dies gilt auch für den Telekommunikationsbereich. Branchenmarktführer in dem Alpenland ist die Swisscom, die zu 51 % dem Bund gehört. Ihr Portfolio umfasst mobile, netzgebundene und IP-basierte Sprach- und Datenkommunikation. „In den ersten neun Monaten des laufenden Jahres sind wir mit einem höheren Betriebsergebnis finanziell erfolgreich unterwegs“, sagte CEO Christoph Aeschlimann bei der Verkündung der jüngsten Geschäftszahlen.

Die Schweiz verfügt über eine exzellente Infrastruktur, dies gilt auch für den Telekommunikationsbereich. Branchenmarktführer in dem Alpenland ist die Swisscom, die zu 51 % dem Bund gehört. Ihr Portfolio umfasst mobile, netzgebundene und IP-basierte Sprach- und Datenkommunikation. „In den ersten neun Monaten des laufenden Jahres sind wir mit einem höheren Betriebsergebnis finanziell erfolgreich unterwegs“, sagte CEO Christoph Aeschlimann bei der Verkündung der jüngsten Geschäftszahlen.

Exakt 25 Jahre nach dem Börsengang ist das Unternehmen laut dem Konzernchef „in einer ausgezeichneten Marktposition und für die Zukunft gut gerüstet“. Der Umsatz stieg in den ersten neun Monaten leicht um 0,3 % auf 8,2 Mrd. CHF, der Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) legte um 4 % auf 3,5 Mrd. CHF zu. Gleichwohl hat Swisscom (ISIN: CH0008742519) seine Umsatzprognose für 2023 moderat gesenkt und geht nun nur noch von einem Erlös von 11,0 Mrd. CHF aus (Vj: 11,8 Mrd.). Ursprünglich hatte das Management mit einer Range zwischen 11,1 und 11,2 Mrd. CHF gerechnet. Das Unternehmen begründete den Rückgang vor allem mit dem starken Schweizer Franken und geringeren Hardwareverkäufen in der Schweiz. Unverändert blieb hingegen die Prognose für das EBITDA, mit 4,6 bis 4,7 Mrd. CHF.

Marktexperten betrachten Swisscom als eines der stabilsten Unternehmen innerhalb der europäischen Telekombranche. Für Anleger könnte sich dies wie „solide, aber langweilig“ anhören. Die Aktie ist in der Tat keine Kursrakete, bietet dafür im Verhältnis zu ihren historischen Erträgen aber ein sehr stabiles Bewertungsniveau, wie es für viele Schweizer Aktien charakteristisch ist. In krisenbehafteten Zeiten wie diesen ist letzteres Gold wert. Swisscom gilt zudem als innovativ und fortschrittlich. So hat das Unternehmen in diesem Jahr für Investitionen mehr als 2 Mrd. CHF in die Hand genommen. Für das Geschäftsjahr 2023 will der Konzern wieder eine Dividende von 22 CHF pro Aktie ausschütten, das dreizehnte Jahr in Folge. Bei einem aktuellen Kurs von 509 CHF ergibt sich daraus bereits eine attraktive Dividendenrendite von gut 4 %.

Bewertung auf Basis des Gewinns |

|

| Gewinn je Aktie (Est.2024) | 33,71 CHF |

| Kalkulierte KGV´s (Min/Max) | 14,2 / 17,8 |

| Einstiegskurs | 479 CHF |

| Kursziel | 599 CHF |

| Aktueller Preis (23.12.2023) | 509 CHF |

| Bewertung | Leicht unterbewertet |

| Status | Beobachten |

Die Swisscom-Aktie weist für das jährliche minimale und maximale KGV historische Zeitreihen von beeindruckender Kontinuität auf. Innerhalb einer engen Spanne bewegten sich das jährliche minimale und maximale KGV auf bereinigter Basis seit 2016 im Schnitt bei Werten zwischen 14,2 und 17,8. Diese Werte haben aus unserer Sicht weiterhin Gültigkeit, da in 2023 keine Einpreisung höherer Risiken zu erkennen war, was in niedrigeren KGVs zum Ausdruck gekommen wäre. Das Nettoergebnis für das Jahr 2024 liegt laut Analystenkonsens bei 1,746 Mrd. CHF – umgerechnet 33,71 CHF je Aktie – und damit leicht über dem für 2023 prognostizierten Gewinn von 1,728 Mrd. CHF. Auf Basis dieser Prognose und den genannten KGVs erhalten wir für 2024 ein Marktgleichgewicht für die Aktie mit einen Einstiegskurs von 479 CHF und einem Kursziel von 599 CHF.

Swisscom im Bewertungstool anzeigen

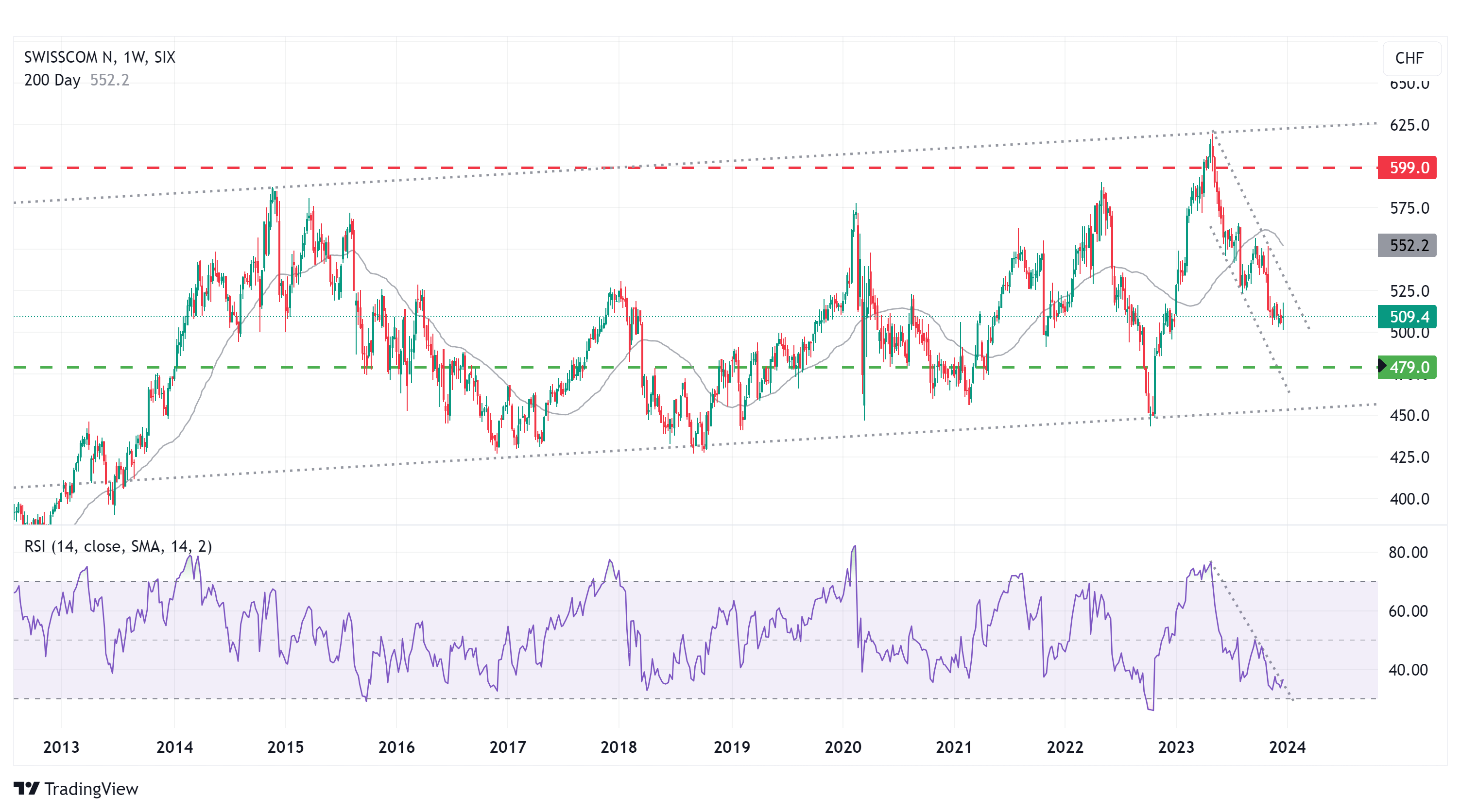

Charttechnik

Ausgehend von 2014 befindet sich die Aktie in einem stabilen Seitwärtstrend, mit leichter Aufwärtstendenz. Der Boden dieser übergeordneten Seitwärtsbewegung befindet sich im Bereich zwischen 425 und 450 CHF. Im Mai diesen Jahres hatte die Notierung bei 619 CHF ein neues zehn-Jahres-Hoch markiert. Seitdem ist der Titel südwärts gelaufen und hat jüngst einen kleinen Boden im Bereich von 500 CHF ausgebildet. In den nächsten Wochen wird sich zeigen ob dieser Boden hält oder ob weitere Abgaben folgen. Die nächsten markanten Unterstützungen liegen bei 490 und 470 CHF. Bei einem Bruch des kurzfristigen Abwärtstrends nach oben lägen die nächsten Widerstände bei ca. 525 und 550 CHF. Die relative Stärke (RSI) auf Basis von 14 Wochen notiert bereits knapp oberhalb des überverkauften Bereichs und deutet auf eine nahende Trendwende hin.

Fazit

Die soliden Geschäftszahlen für das laufende Jahr und die moderaten Wachstumsprognosen für 2024 und 2025 scheinen eine stabile fundamentale Basis für die künftige Entwicklung der Swisscom-Aktie zu bieten. Wir gehen von einer Fortsetzung der leicht aufwärts gerichteten Seitwärtsbewegung aus. Mit rapiden Kurssprüngen sollten Anleger bei Swisscom zwar nicht rechnen, dafür bietet die Aktie aber solide Erträge, ein konstantes Bewertungsniveau und eine stabile Dividende. Aus unserer Sicht ist die Aktie derzeit bereits leicht unterbewertet. Da der jüngste Abwärtstrend allerdings noch intakt ist, rechnen wir damit, dass der Titel zunächst nochmal leicht abgibt bis zu unserem Einstiegsniveau bei 479 CHF (-6 %). Von dort aus ergäbe sich dann ein Kurspotenzial von ca. 25 % bis zu unserem Kursziel bei 599 CHF. Wir beobachten die Aktie und bereiten uns auf einen Einstieg vor, sobald der kurzfristige Abwärtstrend überwunden wird.